你的位置:股票配资安全的平台,在线配资炒股开户,十大股票配资 > 在线配资炒股开户 >

配资炒股平台首选配资 东海期货:聚酯终端需求等待恢复,震荡格局不改

发布日期:2024-08-16 10:04 点击次数:174

配资炒股平台首选配资

配资炒股平台首选配资

板块上来看,PEEK概念盘中拉升,国防军工板块震荡走强;而有色金属、房地产、煤炭等板块跌幅居前,下跌个股超4300只。

作者:东海期货 王亦路

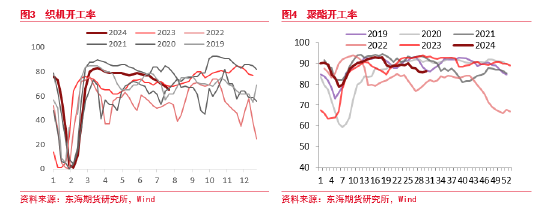

1.PTA:供应增量叠加下游弱势,后期累库预期持续

聚酯品类7月受到原油影响较大,上中旬价格跟随明显回调,并且打出月内新低。中下旬终端需求弱势持续计价,叠加下游库存短暂累库,聚酯品类价格持续保持低位运行。PTA最低测试5700底部,乙二醇也一度跌至4600以下。8月PTA和乙二醇装置供应总量变化不大,检修和回归装置量基本抵消,但目前下游库存再度去化,且后期仍有旺季备货的下游开工环比转强预期,但PTA累库格局不改,乙二醇或能继续小幅去库,价格仍有多配价值。

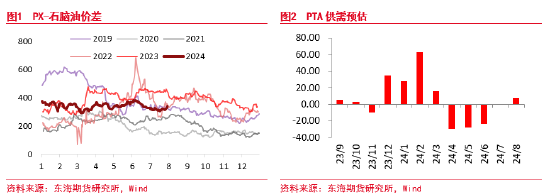

PTA方面,上游端除了原油价格的下行,7月PX价格也持续疲软,主港CFR最低跌至993美金,海外汽油需求弱势仍然是近期芳烃走弱的最主要因素。目前调油价差仍然处在极低位置,美湾歧化价差也处在低于过去5年平均的水平,整体反映了今年海外旺季需求不振,与我们前文所述相印证。另外,PX的短流程装置外采MX原料的利润价差也在较低位置,也部分反映了PTA链条利润的走低对产业链的影响。

PX今年没有实质性投产,裕龙岛4季度预计能够开车,但今年更多供应将集中在MX,PX或需至年底或明年才能开出,即便能够开车,PX今年也仅将维持紧平衡的状态。PX-石脑油价差在月中最低达到了306美金低位,月末跟随原油小幅反弹,以及韩国蔚山100万吨装置发生火灾短停后降负运行,导致PX重新小幅走强,PXN价差回升至340左右。后期海外大装置有检修计划,国内金陵同样有检修,叠加8月终端带动下游开工回升可能增加,预计PX供需有所好转,可以重回500点左右震荡格局。

PTA8月检修量集中在,嘉通,和恒力5线上,另外福海创将继续保持5成左右开工,蓬威或有不稳定情况,另外台化二期150万吨预计8月重启。7月总体供应微幅增加,叠加下游前期一口价挺价模式过于强硬,导致终端淡季转入观望,需求负反馈传导,8月开始PTA将结束小半年的去库,转为累库格局。

具体累库更多体现在隐性库存,港口库存总体保持平稳,PTA工厂库存和下游库存近期累积较多,或影响后期的采销。基差受到下游需求弱势影响,从月中+40回落至月末+30左右,后期基差稳定,盘面恢复震荡格局也对基差有所支撑。

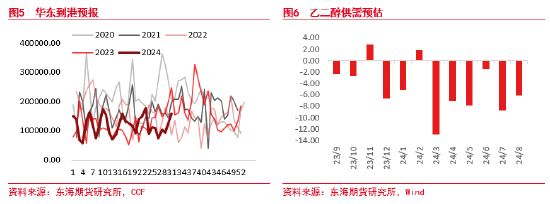

终端开工是7月导致聚酯品种价格中旬全面回调的最主要原因。5-6月下游硬性挺价,从长丝到瓶片,实际的减产协议履行率极低,挺价仍更多以一口价方式进行,终端被动跟随。但终端订单在6月开始就已经显现环比颓势,1-2季度累积的订单逐渐消耗后,后续需求明显跟随乏力,导致终端开工最终在7月淡季明显下行。产业在初始仍对旺季备货节奏有所期待,但随着终端的持续观望,预期终被打破,下游被动跟随降低开工,从而对全产业链产生负反馈。

但需求在8月并不是不能有所期待的,下游前期挺价定销过程中,总体仍然实现了高库存的去化,除了短纤库存外,总体仍保持在中性水平。旺季前夕终端开工仍有季节性恢复的空间,只不过鉴于目前下游的原料库存走高,后期终端需求即便恢复,传导至上游原料也需要相比往常更多的时间,叠加PTA自身累库预期较为夯实,下游观望情绪也需要更多时间进行调整。

下游利润在前期挺价过程中也得到了明显的支撑,各品类现金流均上行。库存保持去化的过程中,利润仍能有所上行,一部分确实是挺价造成的价格强势,以及产业链环节利润的博弈优势,但另一方面也说明了下游需求并不差,由终端带来的短期弱势更多只是季节性原因,进入传统旺季后仍能够有值得期待的上方空间。

最后需要注意的是,资金在7月末大幅加空PTA,目前空单累计已经达到主力合约的超过四分之一,继续加空的空间已经较为有限,近期已有逐渐减空的趋势,PTA主力短期继续下探的驱动也在边际减弱。

7月我们对PTA的预期是维持5700-6100的震荡不变,价格基本实现了此震荡格局。一方面下游及终端在8月或有好转,另一方面原油带动或在8月有阶段性反弹,叠加空位资金空间已经不多,震荡区间5700下方支撑仍然存在。但8月后累库预期不变,PTA价格大幅上行的概率也较低,8月我们仍维持PTA在5700-6100窄幅震荡的预期不变。

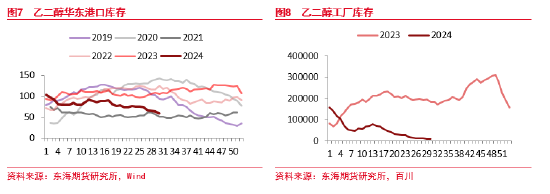

2.乙二醇:显性库存继续去化,远期多配价值持续

乙二醇7月价格反弹明显,总体中枢仍在缓慢上移。产能出清格局我们在前期的报告中有所阐述,至明年乙二醇价格仍有抬高空间,远月合约的多配价值仍在。

装置上,8月煤制装置检修较多,包括通辽,永城,兖矿,沃能,建元等装置均在8月有检修计划,另外美锦将会持续降负,红四方以及中昆近期运行状态仍不稳定,广汇检修回归对冲小幅减量,8月煤制供应总体微幅降低。但浙石化负荷近期仍在提升中,包括福炼在8月的大概率回归,以及扬巴的提负等,一体化开工略有提升,部分弥补了煤制供应的损失量。8月供应预计和7月持平,均维持在160-165万吨区间。

7月前夕乙二醇曾出现流动性紧缺问题,原因主要在两点,首先是到港的阶段性低位。到主港船货在7月初曾出现小幅阶段性短缺,更多货仓留存空间为苯乙烯,导致乙二醇进口减量有发酵空间;其次有船货出现污染情况,也导致主港货源小幅走低;最后,头部贸易商在此期间大量囤货,导致流动性一度出现大幅紧张,乙二醇近月被动大幅走强。但后期,乙二醇进口恢复正常,叠加下半旬需求弱势计价,乙二醇加工重回4650左右中枢。

但需要看到,乙二醇已经具备初步流动性计价的条件,一旦再出现类似船货短缺,囤货意愿增加,或是天然气原料受影响等事故,乙二醇价格在后期是具备上涨驱动的。

利润方面,近期乙烯制利润部分企稳,而煤制利润近期明显回升。近期煤价下行,导致煤制利润出现明显增长,且前有部分贸易商大举采购乙二醇,也部分抬升了现货基差,导致利润有所上行。后期需要观察利润回升后,存量装置是否有回归/提升开工问题。此前出清过程中的转产装置或许较难出现回转产的情况,但煤制装置开工确有提升空间。但从盘面来说,目前国内整体缺乏多配选择,乙二醇是少有的处在出清后段,库存正在去化向好发展,且估值也在中性偏下的品种,所以一旦出现类似21年的天然气装置原料危机等驱动,资金推涨反应一定是快于装置变化的,从这点上可以对明年的远月合约保持乐观态度。

7月显性库存继续去化,由于进口减量,去库超预期。工厂库存目前仍然保持在低位,主港发货持续保持在11000吨左右,产销水平良好。8月初步排产乙二醇继续去库,去库两不及7月,但港口库存如果持续去化至40万吨以下,一旦终端需求季节性抬升,囤货需求提高,流通性问题可能会复刻7月造成近月价格持续上行。

8月乙二醇大概率维持偏强格局,尤其是在原油阶段性震荡支撑,以及终端需求有望季节性恢复的情况下,远月合约多配价值持续增加,01合约在4650以下低多性价比持续抬升。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 配资炒股平台首选配资